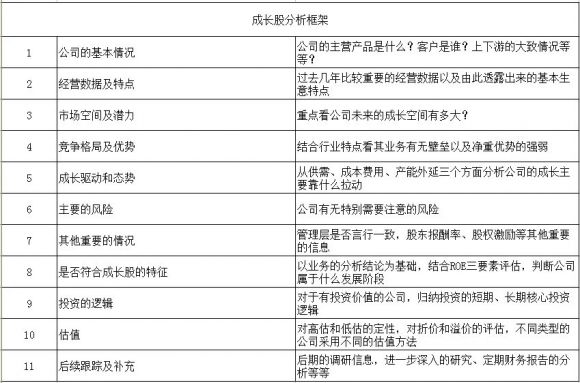

摩根大通策略师表示,在通胀波动性见顶的初步迹象出现之际,股市正在发出看涨信号。以Nikolaos Panigirtzoglou为首的策略师周三写道,由于对鹰派央行和潜在衰退的担忧引发今年美国股市大跌,随着对冲需求减弱,标普500看跌期权未平仓与看张期权未平仓的数量比例暴跌。

他们表示:“对冲股票风险的需求减少是一个看涨信号,因为这可能反映出投资者的股票头寸处于低位。有一些初步迹象表明,通胀波动可能正在见顶,这与市场继续看到峰值是一致的。”

Panigirtzoglou指出,这意味着标普500指数第二季度的合理水平为4400点,比当前水平高出约7%。这位策略师表示,在不利的情况下,即假设市场开始计入通胀波动性上升的因素,标普500指数合理价值会跌至3350点。

就在几周前,标普500指数一度陷入熊市,原因是美联储开始大举加息,加剧了人们对通胀飙升导致经济衰退的担忧。尽管股市此后一直试图反弹,但美国国债债券收益率突破3%的关键水平,抑制了风险需求。

Panigirtzoglou的同事也看好美股。周一,包括Mislav Matejka在内的摩根大通策略师重申看好股市,称"随着下半年临近,股市的基本面风险回报可能改善"。周三,摩根大通首席全球市场策略师和全球研究联席主管Marko Kolanovic认为,美国经济足够强劲,足以应对每桶高达150美元的油价;Kolanovic的基本观点是,美国和全球经济将避免衰退。他预计标普500指数年底将反弹至4800点左右。

然而,策略师们对股市暴跌是否已经找到底部存在分歧,其他大行策略师对美股未来走势并不全然乐观。

看跌阵营

智通财经曾报道,摩根士丹利策略师Michael Wilson等人预测,截至8月中下旬,标普500指数将接近3400点,这意味着该指数较周三收盘价再跌17%。

Evercore ISI首席股票和量化策略师Julian Emanuel将标普500指数2022年的目标点位从4800点下调至4300点。同时,Emanuel指出了一种更为悲观的情景,即如果能源成本飙升引发经济收缩,标普500指出可能跌至2900点,即下跌30%。

花旗在周二的一份报告中表示,投资者仍在观望,市场头寸依然看空;花旗称,标普500指数的空头集中在4000点附近,“如果标普500指数跌破该点位,那么平衡将再次被打破”。

美股知名空头、摩根士丹利策略师Mike Wilson表示,美股正处于止跌回升阶段,但仍将恢复下行趋势。Wilson指出:“我们的基本观点仍然是,上周美股的强劲走势最终将证明是熊市的又一次反弹。我们现在关注的关键基本面问题是经济增长放缓,企业盈利预期过高。”他预计,到8月中旬第二季度财报季结束时,标普500指数将跌至接近3400点。