日前,中国证监会与香港证监会联合发布公告,为进一步深化内地与香港股票市场交易互联互通机制,促进两地资本市场共同发展,原则同意两地交易所将符合条件的ETF纳入互联互通。此外,中国证监会就《关于交易型开放式基金纳入互联互通相关安排的公告》公开征求意见,反馈截止时间为2022年6月10日。

这一新政释放了什么信号?通俗点解释,目前沪港通和深港通只能购买相关的互联互通标的,沪股通的股票范围是上海证券交易所上证180指数、上证380指数的成份股,以及上海证券交易所上市的A+H股公司股票共568只,深股通股票共881只。而两地市场的ETF如果可以互联互通,就有可能涉及一些有行业特点的中小盘股,因为目前A股有很多主题行业ETF覆盖的A股上市公司更多。此外,大量的ETF发行与被申购,这就意味着部分资金可以借助ETF双向流动。需要注意的是,这是资金双向流动,即可能更大规模地涌入A股,也有可能更大规模地涌入港股市场,关键看两个市场谁对投资者更有吸引力。

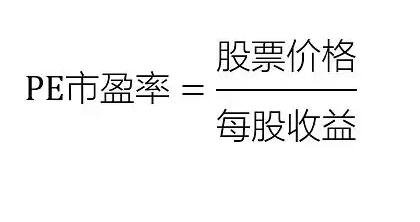

就目前情况看,港股市场的吸引力似乎更强。首先,港股有很多A股稀缺的上市资源,比如阿里、美团这样的中概股,这些企业的股票价格经过前期大幅调整后,已经处于相对低位,而像阿里这样的企业披露的业绩情况还不错;其次是港股的平均估值相对A股要便宜很多,特别是一些A+ H股,可以看到两地上市的公司差价几乎能达到一倍左右,因此像目前港股市场上市的恒生中国企业、南方恒生科技、安硕恒生科技、恒生科技ETF等似乎更有吸引力,即便是恒指ETF,也因为恒生指数和海外主要股市指数联动性较强而受到关注。

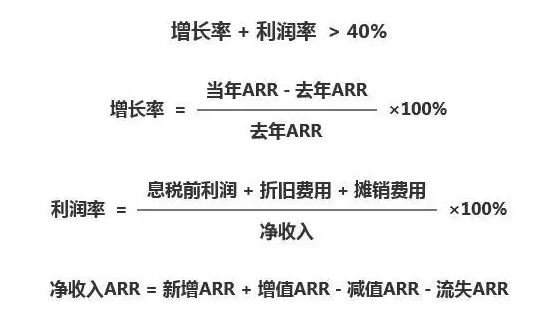

因此,要想海外资金通过ETF互联互通这一渠道进入A股市场,我们还有很长的路要走,最重要的是要让投资标的有吸引力。统计数据显示,目前A股市场上市的股票ETF规模合计超过8400亿元,其中规模逾400亿元的股票ETF有2只。天风证券研报指出,预计符合要求的A股股票ETF约110只,总计资产规模约7500亿元,占ETF总量的50%以上。但是,截止今年一季度,权益类ETF平均亏损近15%,这样一个亏损幅度要想吸引外资介入,显然有点难度。

不过还好,A股的ETF很多投资的是中国特有的优势产业,特别是发展速度快的芯片、光伏、医疗等行业,这些行业主题ETF基金也是规模增长最快的品种,当然对海外投资者也会有一定吸引力。不过决定吸引力的不是眼下的低估,而是未来的趋势,即资本市场能充分反映这些朝阳产业的成长价值,不能一跌再跌然后对人家说“来吧,都是好货”。好货就应该有好价格,资本就是来发现价格的,而不是扼杀价格。从全球资本市场的实际情况看,资金流入流出的意愿最终取决于市场向上还是向下的预期,即所谓的顺势而为。(刘柯)