核心观点 :年初以来尽管美债收益率持续上行,但新兴市场股票跑赢发达国家股票,和去年一季度美债收益率上行阶段的表现完全不同。造成这种差异的一个核心原因在于,即便今年美联储紧缩预期升温,美元也没有出现明显升值,而去年在美联储积极宽松的背景下,美元反而持续走强。与次贷危机后QE阶段资金流向新兴市场不同,这一次引发美联储大幅扩表的诱因是疫情,经济内生性的增长动力并不弱,而且美国借助其医疗研发优势在疫情期间先于其它国家复苏,使得资本更加青睐于美国资产,所以本轮扩表的资金大多流向了美股。因此当美联储开始收紧的时候,复苏较早的发达国家会因为通胀高企反而受到拖累,而复苏较晚的新兴经济体会逐步赶上,资金会重新向非美地区进行配置,伴随的结果就是美元重新走弱以及新兴市场股票跑赢美股。

年初以来随着发达国家央行陆续向市场传递明确的政策收紧信号,海外市场呈现股债双熊的特征。欧美债券收益率延续去年以来的上行趋势,但去年利率的上行并没有对风险资产造成影响,而今年全球股市都出现显著回调,标普和纳指创下自2009年以来的最差1月表现。只有商品价格表现最为坚挺,原油大涨,成为年初以来表现最好的大类资产。

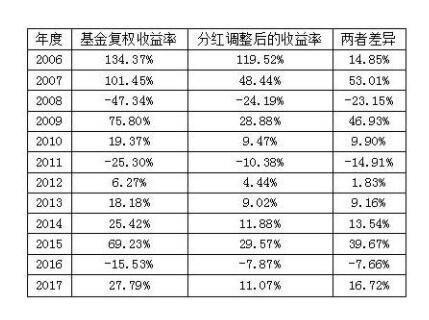

*注:以2009-2021年月度收益做Z-score,反映各资产月度涨跌幅的标准差水平。其中,债券表示价格涨跌,汇率表示该货币相对美元涨跌。

一个有意思的现象是,今年年初和去年一季度相比,虽然同样面对美债收益率的上行,但新兴市场股票和发达国家股票的相对表现却发生了相反的变化。去年一季度美债收益率的上行主要依靠美国财政刺激带来的通胀预期回升驱动,而今年则主要来自于加息预期增强带来的实际利率上行,通胀预期反而是回落的,目前10年期美债的实际利率已经突破了去年的高点。一般来说,如果美债收益率的上行更多体现为政策紧缩而非通胀回升,那么应该对新兴市场资产造成更大的负面影响。但事实却正好相反,今年全球股市虽然都出现了调整,但新兴市场股市的跌幅却小于发达国家,尤其是港股和去年的疲软大为不同,领涨全球,而去年新兴市场股指持续跑输发达国家股指。另外值得关注的一个资产是黄金,黄金在去年一季度出现了10%的下跌,但今年反而小幅上涨。造成这种差异的一个核心原因在于,即便今年美联储紧缩预期升温,美元也没有出现明显升值,而去年在美联储积极宽松的背景下,美元反而持续走强。正是美元的表现和过去的加息周期大相径庭,使得黄金、新兴市场股票这些对美元高度敏感的资产也呈现出完全不同的表现。

美元指数走势本质上取决于美国经济基本面相对于其他经济体的变化,而不是美国货币政策的松紧。虽然美元指数中欧元的权重最大,但由于欧洲属于出口导向型经济体,在基本面上和新兴市场经济的相关度更高,所以美元兑欧元和美元兑新兴市场货币在走势上大体是一致的。换句话讲,美元的强弱往往代表了美国相对于新兴市场经济基本面的强弱。过去美国加息对新兴市场资产的负面冲击更大,是因为加息对包括新兴市场在内的非美经济体的拖累更大,货币政策对汇率的影响实际是货币政策对经济基本面影响的映射。

历史上,美联储货币紧缩阶段,确实美元走强的案例偏多,但也有过明显的反例。如2017年美联储开始持续加息并从四季度同时缩表,而欧央行仍在维持QE,仅看货币政策的差异,是充分支持美元走强的。而实际情况正好相反,当时欧元全年持续升值,资金持续流入新兴市场,新兴市场股指跑赢美股。如果看经济基本面指标,欧元区和新兴市场PMI都持续回升,只有美国PMI在上半年是回落的,汇率走势是符合基本面的相对变化的。之所以近年来美国加息对其它经济体的影响在减弱,我们认为根源在于中国的经济周期和货币政策的独立性在增强,作为全球第二大经济体,一旦和美国经济及利率周期逐步脱钩,就能够依靠自身的需求对其它经济体产生溢出效应,使得欧洲和新兴市场经济对美国流动性收紧表现出更强的免疫特征。

注:红框为美联储加息阶段;新兴股指/标普比值做定基指数处理 (2013年12月=200)

当前全球经济的分化特征和2017年有相似之处。欧美PMI均从峰值开始回落,但近期美国的下降幅度更大,使得欧美PMI差值开始回升。而中国随着稳增长政策逐渐发力,制造业PMI已连续3个月保持在50附近,带动新兴市场PMI开始追赶美国PMI,两者的差距开始缩小。

本轮加息周期对美国经济的负面影响更大,为什么?以往加息周期启动时,美国通胀并不高,但如今政策行动已经显著滞后通胀,高通胀本身已经开始对消费产生负面影响。由于物价涨幅显著高于薪资涨幅,美国居民实际时薪同比已经连续9个月为负,导致消费者信心指数持续回落,2月已逼近次贷危机时期的历史低位,居民消费支出环比增速已经转负。如果利率开始抬升,会进一步打击已经初显疲态的消费行为。首先,住房按揭贷款利率已经跟随美债收益率回升至疫情前水平,房地产销售开始回落,相应的消费支出也会减少;其次,加息预期不断增强引发美股年初以来跌跌不休,而美国居民的资产构成中股票及基金的占比已经超过房地产,美股下跌带来的财富效应对消费的负反馈也会逐步显现。

欧洲虽然也存在通胀回升和货币收紧的压力,但欧美通胀的来源存在差异。当前欧洲的通胀受油价飙升的影响更大,而1月核心CPI同比从2.6%回落至2.3%,并未大幅偏离政策目标,也和整体CPI走势背离。也就是说,欧洲内生性的通胀压力弱于美国。此外,过去一年欧元相对于美元和人民币都出现了贬值,对欧洲的出口会产生提振作用,只要油价开始出现回落,欧洲经济今年向上的弹性很可能会强于美国。对于新兴市场,去年经济主要受到疫情的拖累,随着奥密克戎带来类似全民自然免疫的效果,疫情的干扰会逐渐消退,新兴市场经济在今年出现向上修复的可能性更大。

从资金流向来看,次贷危机后美联储进行QE,资金流向新兴市场,因为危机损害了美国金融机构的信用派生能力,居民去杠杆也需要时间,而美国又是以内需驱动、消费为主的经济结构,在复苏周期中的弹性弱于其他国家,资金自然流出美国追求其它高收益的机会,进而导致美元贬值。但这一次引发美联储大幅扩表的诱因是疫情,经济内生性的增长动力并不弱,而且美国借助其医疗研发优势实现了比其它经济体更快的疫苗接种速度,社会管控相对宽松,疫情后的经济复苏比其它经济体更为强劲,资本更加青睐于美国资产,尤其是受益于疫情的科技股,所以本轮扩表的资金大多流向了美股,进而引发美元升值。这也是为什么去年美联储疯狂印钞但美元却反共识走强的核心原因。

不仅美联储释放的资金流向了美股,欧洲和日本央行在疫情期间释放的流动性也流向了美股。美国财政部的国际资本流动数据显示,在2020年至今的QE阶段中,海外购入美股的规模不断加速,累计12个月流入总规模创有数据以来的新高,直到2021年二季度开始才有所放缓。这和2009-2014年QE阶段不同,当时虽然也有资金流入美股,但规模明显低于当前。过去几年欧央行QE资产的购买量和美股科技龙头股相对于全球股指的超额收益有明显的正相关性,随着欧央行启动Taper,欧洲的资金也会从美股市场撤退,带动美元转弱。

欧洲多年来实施的负利率一旦因为通胀而出现改变,对美元的影响甚至会大于美联储自身货币政策的收紧。欧央行从2014年开始将基准利率下调至零以下,此后美元指数从未跌破89这一重要支撑位,但今年5年期德债收益率再次回到零以上,市场也预期欧央行在下半年开始加息,一旦基准利率接近零,美元很可能会跌破15年以来波动区间的下沿。

此外,汇率的仓位指标显示,看多美元的投机持仓占比自12月下旬以来持续超过60%,市场看多情绪已经得到充分表达。从过往来看,这虽然不代表美元一定很快调整,但在目前位置至少上行空间可能有限。

总体来讲,疫情期间发达国家宽货币释放的资金大部分流向了美国,而不是新兴经济体,因此当美联储开始收紧的时候,各类资产的表现也会和过往周期有所不同。未来只要疫情的影响越来越弱,各国经济基本面的差异相对于去年就会发生逆转,复苏较早的发达国家会因为通胀高企反而受到拖累,而复苏较晚的新兴经济体会逐步赶上,经济向上的弹性更强。即使美联储收紧流动性,资金仍然会进行再配置,从美国流向全球其他地区,伴随的结果就是美元重新走弱以及新兴市场股票跑赢美股。

本文来源于“敦和资管”微信公众号,文中观点不代表智通财经观点;智通财经编辑:文文。