股市中的备兑权证是什么意思?

按发行人分类,权证分为股本权证和备兑权证。备兑权证由标的证券发行人以外的第三方发行,其认兑的股票是已经存在的股票,不会造成总股本的增加。

近来,已有很多家券商在申请发行宝钢备兑权证,据说国泰君安拟发行的宝钢备兑权证的行权价、行权比例、到期日与现有的宝钢JTB1完全一致;而光大证券拟发行的宝钢备兑权证的行权日是2006年5月31日至8月30日。发行宝钢备兑权证增加了宝钢权证的隐性供应量,也是防止宝钢权证价格偏离价值的有效方法。对投资者来说,买卖方式以及投资两种权证的价值都是一样的。

“备兑看涨”里的“备兑”可以理解为“准备兑付”,“看涨”可以理解为“看涨期权”,连起来便可以读为“准备兑付看涨期权”。顾名思义,该策略包括卖出一份看涨期权,同时买入相应的标的资产以准备兑付未来可能发生的行权。一般情况下,我们所讨论的备兑看涨期权策略,只是卖出一份虚值看涨期权,同时买入等额的标的资产。看似简单,但问题的关键是如何使用该策略。

首先,如果投资者认为标的资产价格相对低估欲逐步建仓,但短期内该标的资产价格不会大幅上涨,简而言之,看好标的资产,但短期不看好市场,投资者可以考虑构建备兑看涨策略。

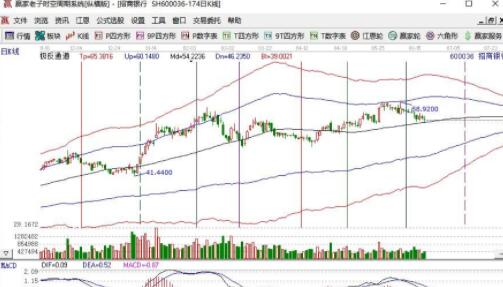

其次,如果投资者因为错误判断或者市场的恐慌被套牢,构建备兑看涨策略是一个积极的解套方案。即投资者可以通过不断卖出该标的资产的看涨期权,收取权利金,拉低投资者的持仓成本。继续按照上述案例,假设投资者是在2500点购入该标的资产,因为市场的恐慌,该标的资产的价格跌落至2400点,我们面临4%的亏损,如何解套?投资者可以卖出一个月到期行权价为2500点的看涨期权,收取33.25点的权利金。如果后市上涨到达2500点,投资者将被行权成功解套。如果后市涨幅低于2500点,投资者可以收取33.25点的权利金,拉低投资者的持仓成本为2466.75点,然后继续构建该策略,直到解套为止。假设在标的资产价格和波动率不变的情况下,3个月投资者便可顺利解套,将持仓成本拉低至2400点。

该策略的风险在哪?我们认为有两点。第一,从上图可以看出,如果市场持续走低,权利金的“保护垫”作用也将失效。因此,标的必须拥有投资者预期会兑现的“价值”。第二,期权不能卖的过于“便宜”。如果过于“便宜”,不仅不能给投资者提供良好的保护,还限制了投资者的最大获利能力。